提供コンサルティングサービス

ウィルソリューションズは、企業または事業の再生をワンストップで提供致します。

企業(事業)再生に関する提供サービスは以下のとおりです。

一般的に、ターンアラウンドマネジャーとは、経営破たんまたは経営破たんしかけている企業の経営者となり、社員の士気を維持・向上させ、新たな成長戦略を立案し、軌道に乗せる、いわば「再生請負人」のこと

ウィルソリューションズは、「経営者の視点で実践的かつ成果を重視した企業(事業)再生支援」を実施します。

ウィルソリューションズでは、企業(事業)再生は調査や再生計画策定などの断続的なプロジェクトの集まりではなく、あくまで経営を担い、そのなかで連続的に起こる問題に優先順位をつけて速やかに対処していく主体者となる必要があると考えております。経営者としての視点を持った上で、短期間でデューデリジェンス(事業調査)を実行、また取引先・金融機関・その他関係者との財務面での調整、より可能性の高い企業(事業)再生プランを構築し実行するといった【成果を重視した】【主体性のある】企業(事業)再生を実行していきます。

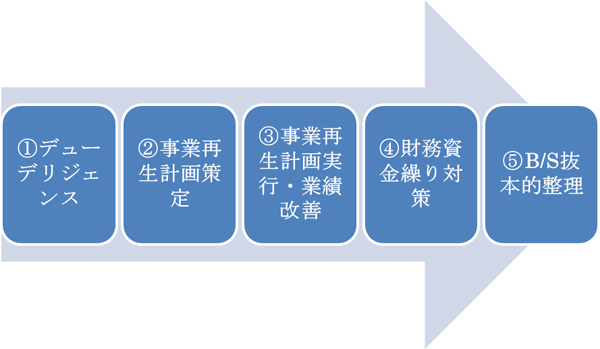

ウィルソリューションズの一般的な企業再生サービスの流れ

①デューデリジェンス(財務・ビジネス両方)

デューデリジェンスとは、金融機関をはじめとしたステークホルダーや当該企業自身が企業再生の可能性を把握するために行う調査活動全般のことです。再生を開始するに当たり、財務面からの調査はもちろん、その事業が持つ事業収益性の評価、事業そのものの成長性など外部・内部にわたり幅広く分析をする必要があります。

このデューデリジェンスの結果により当該企業の再生可能性の判断が見えてきます。また金融機関からも第三者による評価(デューデリジェンス)を求める場合が多いです。

財務デューデリジェンス

損益計算書(P/L)、資金繰り、資産・負債・資本(B/S)の含み損や偶発債務等を把握し、ステークホルダー向けの報告書作成や当該企業の財務戦略の練り直しを行います。

また財務諸表は、日々のビジネスの結果が反映されているため、財務分析を詳細に行うことにより、ビジネス上の課題抽出の重要なヒントとなります。

損益計算書(P/L)、資金繰り、資産・負債・資本(B/S)の含み損や偶発債務等を把握し、ステークホルダー向けの報告書作成や当該企業の財務戦略の練り直しを行います。

また財務諸表は、日々のビジネスの結果が反映されているため、財務分析を詳細に行うことにより、ビジネス上の課題抽出の重要なヒントとなります。

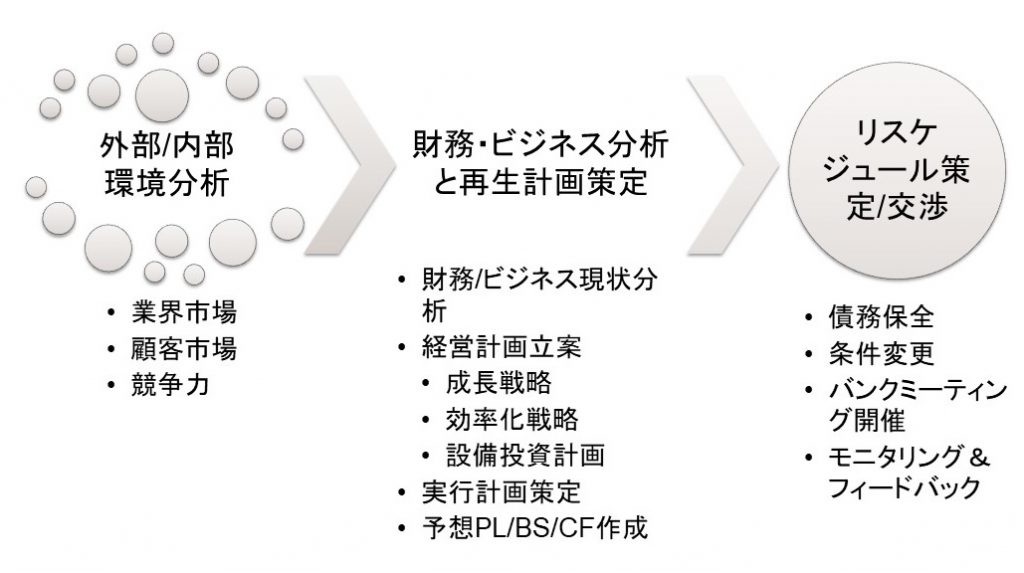

事業(ビジネス)デューデリジェンス

当該企業が属する業界の市場性及びその成長性の調査、競合動向と当該企業の競合比優位性の調査、顧客のニーズ及び当該企業の顧客への訴求力の調査、そして当該企業の商品(サービス)の競争優位性等を調査・分析し、ステークホルダー向けの報告書を作成します。これにより当該企業にとっては、事業戦略の練り直しに活用できます。

特にビジネスデューデリジェンスは、当該企業の潜在的な力(将来の成長性や収益性等)を把握・評価する上で最も重要かつ難易度の高い調査となります。

法務デューデリジェンス

必要な場合は、法務面からも企業法務専門家により各種調査報告書を作成します。

企業再生を実行する段階においては時間的な制約もあるため、短時間での調査が求められ、調査を如何に効率よく実行するかという経営に精通した幅広い視野が必要となります。

②事業再生計画策定

事業再生計画において、今後の事業再生の方向性をいち早く示すことで、外部機関への交渉をスムーズに進めるとともに、内部社員等の動揺を抑え、速やかに実行していくための重要なツールとなります。

なお、事業再生計画は、短期・中長期両面での業績改善の可能性を論理的に示すとともに、その論拠をもとにした定量的な事業計画とその具他的なアクションプランが明示されることが求められます。ここでも経営に精通した幅広い視野と実行性が非常に大切になります。

③事業再生計画実行・業績改善

最初に取り組むことは、短期的(できれば3ヶ月程度)に一気に業績改善を図る計画立案と当該企業において様々な課題をリーダーとして解決していく変革チームの組成であると考えます。まずはQuick Win(一気の業績改善)を実現することに注力します。これにより、金融機関の信頼とともに従業員を変革へ巻き込む大きな一歩となります。

具体的には、徹底的な在庫管理と発注予算・実績管理、経費削減、固定資産売却、業務の見直しによる人件費削減等短期的に効果のでる施策を優先的かつ短期間で実施し、一気にコスト削減を行い、利益及びキャッシュのV字回復を図ります。更に業務改革、人事・組織改革、売上向上施策等抜本的な事業改革の実行を事業再生計画に沿って着実に実行していきます。

最終的に企業(事業)再生の最も重要なことは、当該企業の従業員の一丸となった企業(事業)再生に向けた取り組みの如何に関わってくるものと考えます。企業カルチャーを変革し、一人でも多くの従業員に主体性をもった取り組みを行うように導いていくことが求められます。

抜本的な業務改革、必要に応じて更なる業務改革や売上向上に寄与するシステム導入等効率化に寄与する取り組みを速やかに推進します。

中長期的な視点での成長戦略の立案と実行が非常に重要です。デューデリジェンス等企業(事業)再生当初立案した戦略の見直しを随時行いながら、単に利益を出すだけでなく、中長期的に売上を向上させる成長戦略立案・実行を推進します。

ここでも経営に精通した幅広い視野と実行性が非常に重要です。

④財務・資金繰り対策

財務面、特に資金繰りの面は事業継続のためにいち早く再構築が求められます。金融機関への返済やリース契約などの返済に関する交渉、内部の資金流出を伴う業務の改革(購買等)にはいち早く改善を進め、事業継続対策を早急に実施する必要があります。

当該再生途上の企業の場合、新規リースや新規借入等ニューマネーの調達が困難な上、信用不安から仕入先への支払いサイトの短縮(中には現金払いでないと仕入れできない)等急激に資金繰りが悪化している場合がほとんどです。

そのような強烈な逆風下で事業を継続していくためには、従業員等への給与支払い資金、仕入れ資金、事業継続上不可欠な設備投資資金、社会保険・納税資金等をあらゆる手段で賄っていかなければなりません。対応策としては、以下が挙げられます。

- 業績の大幅回復(大幅なコスト削減等)によるキャッシュフローの改善

- 金融機関からの理解を得た上での返済猶予(一時ストップ)

- 金融機関への返済スケジュールの変更(リスケジュール)

- 売掛金や在庫担保融資

- 社会保険や納税資金等の返済の分割払い等差し押さえを回避するための交渉 等

- 損益分岐点の大幅な低下を目指した固定費及び変動費の削減

- 回収・支払いサイトの改善

- 遊休資産の売却

- 売上向上施策の実施 等

特に金融機関との交渉において、以下がポイントとなります。

①金融機関が何を求めているか?何がわからないのか?(金融機関にとって、よくわからないというのが一番問題で、それが与信取引を厳しくする要因となります。)

②どうしたら金融機関から将来のある企業という理解が得られるか?

つまり、金融機関に期待感(ここはとりあえず半信半疑でもOKだと思います。)を持ってもらえるかが最も重要なポイントとなります。

⇒ここでは金融機関が何を考え、どうすれば彼らの理解を得られるかという知見と経験、そしてそれを解りやすく論理的に説明できるドキュメントを作成し、説明・説得できるスキルが求められます。

WILL SOLUTIONSは、銀行経験と豊富な企業再生コンサルティングの実績を有するコンサルタントが、実効的な支援を行うことが可能です。

⑤バランスシート(BS)の抜本的整理

業績(P/L)の改善を実現しても、なお過去の負債が重く、抜本的な事業再生ができない場合も多々存在します。

この段階では、負債の整理やスポンサーによる資金獲得(資本政策)等抜本的なB/Sの整理を行うことが必要となります。

金融機関への債務カット交渉やスポンサー選定・スポンサーとの交渉は、非常に困難を極めることが予想され、経験豊富なプロフェッショナルの支援が必要となります。

なお、抜本的なB/S整理を行うには、以下のような解決策が考えられます。実際は当該企業(貴社)と綿密な打ち合わせの上、検討・実行します。

- これが基本的に王道です。金融機関とバンクミーティング等行いながら返済スケジュールの延長や金利の減免等を依頼し、了承を得ます。そして長期になりますが、少しづつ返済を行っていく手法です。

- 注意が必要なのは、このリスケジュール期間は、基本的に金融機関から新規の借入は難しいということを理解した上での対応が必要です。将来的な事業リスクや今後の設備投資計画や納税や賞与など決算資金を含め、自己資金のみで返済可能な再生計画が必要となってきます。

- また銀行は公平性、透明性を大前提に求めてきますので、ディスクローズと他取引銀行との公平性(返済条件等)に留意したと取り組みが必要です。

- 繰り返しになりますが、リスケジュールを行っている期間は基本的に新規の借入が困難になります。故に日々の運転資金もさることながら、設備投資資金を如何に捻出するかということが大きな課題となってきます。多くの場合、このような状態に陥った企業は、設備投資を後回しにしてきている傾向にあります。装置産業に属する企業となると更に深刻です。これが企業再生における次の大きなハードルとなります。

- PL(損益計算書)が改善しても、BS(貸借対照表)が酷ければ、その債務額や業種により、PLの改善だけでは解決できない場合が生じます。ここで債務整理・圧縮によるBSの抜本的な整理が必要になります。

- 当然、本業(または今後注力する事業)以外の資産等はどんどん売却していきます。

- それでも対処できない負債については、スポンサー企業の支援を受けた再生が必要となってきます。(ここでは破産という選択肢はないものとします。)この場合、以下の2つに分かれます。

- 金融機関に対して債務カット要請をする必要がない場合

- 当該再生企業がBS(貸借対照表)上にあらわれていない強力な営業権(顧客基盤等中長期的に収益に大きく貢献する等)を有しており、スポンサー企業からみて、債務全額を引き受けても、魅力的だと思わせるものを有していれば、本スポンサー企業が当該企業をM&Aや事業譲渡を受けるといった選択肢があります。

- しかし、このような例は稀であり、以下2の状況にある場合が多いようです。

- 金融機関に債務カット要請を行う必要がある場合

- スポンサー企業との交渉において、PL(損益計算書)が素晴らしいとか魅力的な顧客基盤を有している等の場合、債務のうち一部(または大半)をカットできれば、スポンサーとして手を上げても良いといったことを言われる場面があります。

- ここで一気に難易度が上がります。

- 更に債務カットを行いたいと思った場合、(a)私的整理か(b)法的整理かといった選択肢があります。

- (a)私的整理とは、債務者と取引銀行との私的な整理のことを指します。

- 私的整理を行うためには、取引銀行全てから同意を得る必要があります。

- そもそも銀行をはじめとした金融機関は債務カットには非常に抵抗感が強いです。非常に難易度が高い交渉となります。

- 私的整理において、この調整を行う機関として、各地域毎に中小企業再生支援協議会(主に中小企業対象)や企業再生支援機構(中堅・大企業)があります。このような機関を活用していくことが実質的に必須となります。

- なおWILL SOLUTIONSは、上記支援協議会も再生支援機構双方の機関を活用した企業再生支援の実績を多数有しております。

- (b)法的整理とは、民事再生法や会社更生法をもとに行う整理のことを指します。

- こうなるとほとんどが弁護士を中心としたスキームになりますので、WILL SOLUTIONSはこの場合、経営の視点での側面支援となります。

- なお、企業再生業務に精通した弊社提携の腕利きの弁護士も紹介可能です。

- ただし、注意が必要なのは法的整理をするにも、お金が必要だということです。事業継続を前提とする法的整理(民事再生法および会社更生法)は、法的整理を開始してから債務の返済を止めることはできますが、少なくとも数カ月分の運転資金は有している必要があります。(最低3ヶ月以上は必要です)さもなければ、裁判所よりの承認は得られず、破産という最悪の結果となる可能性もあることを留意ください。

- (a)私的整理とは、債務者と取引銀行との私的な整理のことを指します。

- 金融機関に対して債務カット要請をする必要がない場合

資金繰り対策や金融機関との交渉含めた財務戦略立案及び実行支援から売上や利益増加のための事業計画立案及び実行支援まで、企業再生に関わる多様なコンサルティングを実施